L’Afrique, un financier en péril ? (II)

C’est la mauvaise politique monétaire européenne qui prive les banques citées de revenus (*).

De nombreuses personnes savent que la Réserve fédérale des Etats-Unis a maintenu ses taux d'intérêt à zéro de manière efficace depuis 2008. La Banque Centrale européenne (BCE), la version européenne de la FED, a également réduit les taux après la crise financière mondiale. Contrairement à la FED, la BCE n'a pas arrêté à zéro son taux. Elle l’a abaissé à -0,1% en Juin 2014. La Banque centrale européenne a été la première grande banque centrale à introduire des taux d'intérêt négatifs. Aujourd'hui, son taux directeur de -0,3%, donne le ton pour tous les taux d'intérêts en Europe. Cette situation pousse les banques à pratiquer des taux d'intérêt extrêmement bas sur les prêts et donc a diminué leurs profits comme le rapporte le Wall Street Journal : "Les taux d'intérêts très bas diminuent les profits des banques qui font des prêts, en particulier lorsque les investisseurs croient que cette pratique de politique monétaire est là pour rester. Les taux à long terme auxquels les banques prêtent gagnent alors à être un peu plus bas que ceux à court terme auxquels les banques empruntent".

L'idée de taux d'intérêt négatifs interpelle assurément. Après tout, le but de prêter de l'argent est d’en gagner à travers les intérêts. Avec des taux négatifs, si vous prêtez 100,000 euros à -1%, vous ne récupérez que 99,000 euros. Les taux d'intérêts négatifs sont un système mis en place pour amener les gens à dépenser plus d'argent. Et selon les économistes classiques, les dépenses sont le moteur de l'économie. Mais en réduisant son taux d'intérêt directeur à moins de zéro, la BCE sait qu'il est impossible pour les gens de gagner des intérêts sur leur épargne. Cela décourage l'épargne et encourage les dépenses.

Selon Casey Research Doug Casey, il est inexact de penser que les dépenses conduisent l'économie mais c’est la production et l’épargne qui sont la force de l’économie. Vous devez épargner pour constituer un capital, et le capital est nécessaire pour tout.

Les taux négatifs n’ont pas aidé l'économie européenne

Au cours du troisième trimestre de 2015 l'économie européenne a progressé de 0,3%. Le taux de chômage en Europe est à 9%. C’est le double de celui des Etats-Unis. Par ailleurs, depuis juin 2014, l’Euro a perdu 17% de sa valeur par rapport au dollar américain. Les taux d'intérêts négatifs sont un nouveau système inventé par les gouvernements. Selon le Wall Street Journal, les pays qui représentent 23% de la production mondiale ont maintenant des taux d'intérêt négatifs. Ils sont dangereux. En Février 2016, le Japon, la troisième plus grande économie du monde, a rejoint la liste des pays à taux négatifs. La Suède, le Danemark et la Suisse ont tous des taux négatifs et ont ouvert la voie à une énorme catastrophe économique et financière. Afin de s’éviter des pertes importantes, il est conseillé de posséder de l'or physique. Contrairement à la monnaie en papier, les banques centrales ne peuvent pas détruire, la valeur de l'or ou chuter en raison d’une mauvaise politique économique. Au contraire, la valeur de l'or augmente généralement lorsque les gouvernements dévaluent leur monnaie.

Le graphique ci-dessous montre que les actions de la Deutsche banque ont chuté de 46% au cours de l’année dernière et a atteint son niveau historique le plus bas. La Deutsche Banque a bondi de 10% après que la banque a déclaré qu’elle souhaiterait un programme de rachat de ses obligations, ce qui revient à se poser des questions sur comment ce rachat se fera et avec quels fonds? Quelles seront les conséquences sur l’évolution de la finance de la banque? La Deutsche Bank est en difficulté. Elle a à peine survécu à la dernière crise, dans la foulée, elle a pris des risques énormes pour faire le plus de profit possible, mais sa série de victoires touche à sa fin et elle doit encore payer pour l'ensemble de ses obligations. La Deutsche Bank a aussi des problèmes sur lesquels elle n’a pas d’emprise : l'Europe ne se développe pas. Elle fait également face à des taux d'intérêt négatifs. Ceci est un double coup dur pour les grandes banques, en particulier celles qui ont pris trop de risques.

Cas de la France

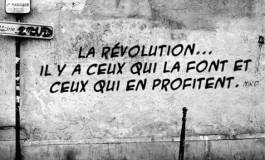

La France pourrait tomber dans un chaos économique et social sans précédent, une situation bien pire que celle de 1789 ou 1968. Sa chute qui a commencé au cours des mois et des années précédentes, devrait s’accélérer encore. Elle risque de perdre son rang dans le concert des grandes nations si rien n’est fait pour arrêter cette hémorragie qui a commencé en 1974 avec l’élection du Président Valérie Giscard d’Estaing. Jusqu’à date, la France est toujours dans le rouge et n’arrive pas à équilibrer ses comptes. La dette française est passée de 21,2% du PIB à presque 99% du PIB. La dette courante de la France est en moyenne de 2103,2 milliards d’Euros selon l’INSEE. Ce qui représente une dette d’à peu près 31,000 Euros par français. Le plus grave est que les intérêts ne font que s’accumuler et la France est incapable d’honorer ses dettes et les intérêts. Le taux de croissance en France est renvoyé aux calendres grecques. La grande République Française est devenue un “avion sans pilote” à l’avenir incertain! C’est la collecte des impôts qui permet à l’Etat de financer l’éducation, la défense du territoire national, de construire des logements sociaux, des infrastructures, etc.

Dans les années 1980, pour payer les intérêts ayant couru sur ses dettes, la France avait seulement besoin du tiers des impôts collectés. Mais aujourd’hui, c’est presque la moitié des impôts collectés qui sert à payer les intérêts!

En 2015, selon l’INSEE, les recettes nettes de l’Etat français s’élevaient à 221,5 Milliards d’Euros et les dépenses à 296,1 Milliards d’Euros. Chaque mois, la France emprunte 12 Milliards d’Euros sur le marché pour ne pas être défaillante.

Sur le graphique ci-dessous, nous pouvons remarquer qu’en se fondant sur le nombre d’habitants, la France est beaucoup plus endettée que la Grèce. Ce qui est arrivé à la Grèce, elle ne l’a pas voulu mais c’est l’accumulation des dettes, la non croissance et l’incapacité du Gouvernement à faire face à la situation économique et sociale qui a fait déborder le vase. Bien que la Grèce ne soit toujours pas à l’abri, la France est à son tour, en train d’entrer dans la zone rouge avec toutes les conséquences économiques et sociales que cela emporte pour les pays francophones dont les fonds de réserves sont coincés dans les banques françaises. Certains pays francophones sont allés plus loin et ont mêmes alignés aveuglément leurs politiques sur celle dictée par le Gouvernement Français qui les utilise comme planche de secours.

Selon le journal le Point.fr du 05 janvier 2016, M. Marc Vignaud écrivait qu’une directive européenne prévoit une ponction des comptes dont le solde est supérieur à 100 000 euros en cas de défaillance bancaire.

Dr. Mehenou Amouzou

L'auteur a obtenu son Master in Business à l’European Advanced Institute of Management ainsi qu’un Certificat en finances et investissement à Paris (France). Il a complété ses Etudes dans les Relations Internationales et les Stratégies Politique et de Défense et a obtenu son Doctorat de Philosophie en Finance.

(*) Lire ici la première partie L’Afrique, un financier en péril ?

Commentaires (0) | Réagir ?