Financement des PMI/PME : le crédit-bail et la finance islamique

Les PMI/PME, épine dorsale de tout développement économique et social, faiblement capitalistique à la différence des grands groupes, créant par contre d’importants emplois se heurtent souvent au problème de financement où les grandes banques hésitent à leur accorder des prêts et cela s’applique à la majorité des pays tant développés que du Tiers monde. Il devient urgent de penser à d’autres modes de financement, objet de cette présente contribution.

1.- Le crédit-bail est défini dans le dictionnaire comme « une technique contractuelle par laquelle une entreprise, dite de crédit-bail acquiert, sur la demande d’un client (crédit-preneur), la propriété de biens d’équipement mobiliers ou immobiliers à usage professionnel, en vue de les donner en location à ce dernier pour une durée déterminée et en contrepartie de redevances ou de loyers. Il ne s’agit pas d’une décision d’investissement, mais bien d’un choix de mode de financement des projets de l’entreprise. Cette technique de financement ne doit pas être confondue ni avec une location simple que le locataire peut interrompre moyennant un simple préavis, ni avec une location-vente car son intérêt réside dans la faculté du locataire à lever l’option ou à ne pas le faire, c’est-à-dire se rendre propriétaire du bien. Il peut choisir soit de restituer le bien à la société bailleresse, soit reconduire la location pour une nouvelle durée. On retrouve historiquement cette pratique dans l’immobilier. Cette dernière achète ou fait construire un immeuble à usage professionnel ou individuel et en fournit la possession par un bail de longue durée à son cocontractant. Pendant toute la durée du contrat, c’est la société de crédit-bail jouant le rôle financement, qui reste propriétaire du bâtiment, l’entreprise qui l’utilise n’étant que la locataire des biens qu’elle a fait acheter ou construire, le crédit-bailleur n’étant pas responsable des actes commis par le crédit-preneur.

La durée du "bail", étant liée à la durée économique de l’immeuble, cela explique que le contrat de crédit-bail immobilier est souvent supérieur 15/20 ans, tout en précisant pour ce cas, que l’utilisateur paye en général la rente jusqu’à la clôture du contrat de crédit-bail. Il s’agit en fait d’une sous traitance dans l’achat de biens et la gestion de prêts. Car le crédit-bail est souvent considéré comme un substitut de l’endettement tant des entreprises que des particuliers écartées des formes traditionnelles d’emprunt en raison de leur risque. En principe, selon les clauses d’option d’achat, le locataire a la possibilité d’acquérir le bien loué à la fin du contrat de crédit-bail, sur la base d’un prix prédéfini. En crédit-bail, le bailleur supporte deux types de risques : le risque de valeur résiduelle qui est relatif au matériel, et le risque de crédit qui est lié à l’utilisateur. Le risque relatif au matériel repose sur la qualité du fournisseur, appréciée à partir de la performance technique et de la fiabilité du matériel livré, de l’efficacité du service après-vente, de la santé financière du constructeur et de sa présence sur le territoire national de l’utilisateur. Les expertises financières analysent souvent le risque lié au matériel à partir des fluctuations de la valeur résiduelle du bien sur le marché résultant de l’usure physique ou d’une obsolescence imprévue ou de variations non anticipées des taux d’intérêt et du niveau général des prix. Mais à la lumière des origines de la crise mondiale actuelle (crise hypothécaire), ce serait une erreur de se focaliser uniquement sur le risque attaché au matériel ou risque de valeur résiduelle en ignorant le risque de crédit. En effet, le bailleur peut être soumis à un risque de défaillance de l’utilisateur non négligeable, étant dans l’incapacité de rembourser.

2.- Cependant huit précisions s’imposent : premièrement, le leasing permet aux firmes à faible taux d’imposition de vendre des déductions fiscales à des bailleurs à taux d’impôt élevés qui sont mieux à même de valoriser les avantages fiscaux ; deuxièmement , une partie des économies fiscales ainsi réalisées est reversée à l’utilisateur sous forme de baisse de loyers ; troisièmement le leasing opérationnel et le crédit-bail donnent au bailleur une protection importante en cas de défaillance de l’utilisateur ; quatrièmement, une firme à haut risque se finance ex ante plus facilement par leasing que par émission d’obligations existant une relation négative entre coûts de défaillance et utilisation du leasing (fin de la citation) ; cinquièmement, étant un contrat entre l’offreur et le demandeur et comme tout contrat en cas de non-respect cela peut entraîner des conflits latents avec ce que les financiers appellent des coûts d’agence, étant liés aux opportunités d’investissement, aux actifs corporels, au contrôle de la firme et à sa dimension ; sixièmement, on n’instaure pas le financement par leasing comme une baguette magique car l’important est une législation adéquate couvrant toutes les probabilités en cas de litiges; septièmement du fait de l’importance que le crédit-bail revêt au plan économique, le législateur doit lui consacrer plusieurs articles aussi bien dans la loi bancaire, dans le code de commerce que dans les lois de finances (mesures d’encouragement fiscales notamment) ; huitièmement, se pose cette question cruciale notamment pour l’Algérie : le financement par leasing peut-il s‘appliquer efficacement au sein d’une économe dualiste où prédomine la sphère informelle contrôlant 40%de la masse monétaire en circulation avec une intermédiation informelle où existe déjà un le leasing informel à des taux d’usure ? Ne risque-t-on pas en cas d’une chute des recettes des hydrocarbures de découvrir la triste réalité d’un endettement excessif tant des ménages que des entreprises notamment les PMI/PME ayant une couverture financière limitée, qui ne pourront pas respecter les contrats du leasing dont le taux de location est souvent supérieur au taux d’intérêt normal ? Un des produits de la finance islamique qui a fait son succès est l' «Ijara», une sorte de crédit-bail, la banque acquérant le bien, mais ne le revend pas au client, lui donnant en location, avec possibilité de rachat au terme du contrat.

3.- Aussi, il faudrait songer à impulser le marché de la Finance islamique comme moyen de financement notamment des PMI/PME et intégrer par-là l’importante masse monétaire qui circule dans la sphère informelle Selon la banque mondiale, les banques islamiques avec environ 40 millions de personnes dans le monde actuellement clientes ont su éviter les pires conséquences de la crise financière de 2008 parce qu'elles n'étaient pas exposées aux ‘subprimes' et aux créances toxiques et qu'elles ont maintenu un lien fort avec l'économie réelle, l’un des principaux instruments étant la «Mourabaha», une forme d'emprunt sans intérêt. Le Fonds monétaire international (FMI), la Banque mondiale estiment que les avoirs des banques islamiques ont été multipliés par neuf à 1800 milliards de dollars entre 2003 et 2013, soit une progression de 16% par an et dépasseraient actuellement les 2000 milliards avec un doublement horizon 2020 avec 4000 milliards de dollars. Alors que selon le rapport de l’OCDE de 2014, l’IED mondial en 2013, est de 1 450 milliards de dollars et que selon les prévisions de la CNUCED, les flux mondiaux d’IED pourraient s’élever à 1 600 milliards de dollars en 2014, 1 700 milliards de dollars en 2015 et 1 800 milliards de dollars en 2016. Avec une concentration à 60% dans le Golfe persique, 20% en Asie, 20% dans le reste du monde, l’Iran détenant 40% et l’Arabie Saoudite 12% mais des banques s’installent depuis quelques années en Europe notamment en Grande Bretagne, en France et aux Etats Unis d’Amérique. Ainsi la finance islamique se base sur trois principes, le principe de participation directe au risque d'investissement, de l'interdiction de vendre des produits que les banques n'ont pas et que toutes les transactions doivent se dérouler sur une sphère économique réelle.

Certains experts dans ce domaine ont pu émettre l'idée du cycle de d'investissements concernant la durée de détention d'un titre de société intervenant par exemple dans le domaine agricole qui correspond au temps nécessaire pour semer, récolter et commercialiser, la décision de vente du titre étant alors justifiée par une véritable stratégie d'investissements mesurée par le retour sur investissements post cycle de récolte. L'objectif de la finance islamique est d’accompagner l’investisseur et de promouvoir l'investissement dans des actifs tangibles, les investissements devant être adossés à des actifs réels, le banquier ne devant pas être seulement prêteur, mais co-investisseur et partenaire du projet financé. A la différence du produit la «Mourabaha»,qui est une forme d'emprunt sans intérêt où à l'échéance du contrat, la banque transfère la propriété du bien à son client, la «Moucharaka» est un produit où deux partenaires investissent ensemble dans un projet, les profits comme les pertes étant partagés en fonction du capital investi par chacun. En fait les revenus correspondent à une quote-part des résultats issus du projet financé, permettent d'atténuer le risque selon le principe des 3P (Partage des Pertes et Profits) ?

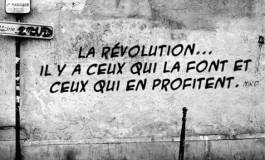

En conclusion, il faut être réaliste, le financement par le crédit-bail ou par la finance islamique ne sont que des modes de financement parmi tant d’autres et actuellement la dominance reste toujours le financement classique, renvoyant à l’urgence de synchroniser la sphère réelle et la sphère financière, mais également la sphère économique et la sphère sociale pour éviter une concentration excessive du revenu mondial au profit d’une minorité.

Dr Abderrahmane Mebtoul, Professeur des Universités Expert international en management stratégique

Commentaires (0) | Réagir ?